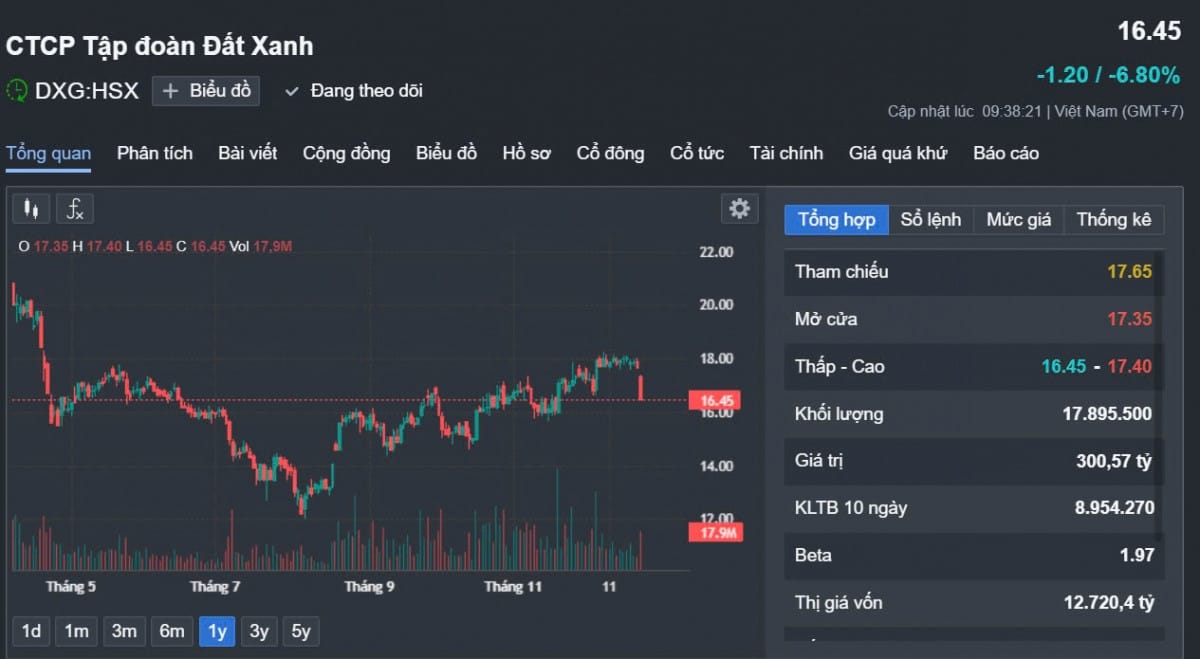

Phân tích biến động giá cổ phiếu DXG ngày 24/12 và kế hoạch phát hành thêm cổ phiếu của Tập đoàn Đất Xanh

Bài viết phân tích biến động mạnh của cổ phiếu DXG trong phiên giao dịch sáng ngày 24/12, đồng thời tìm hiểu nguyên nhân và kế hoạch phát hành thêm cổ phiếu của Tập đoàn Đất Xanh.

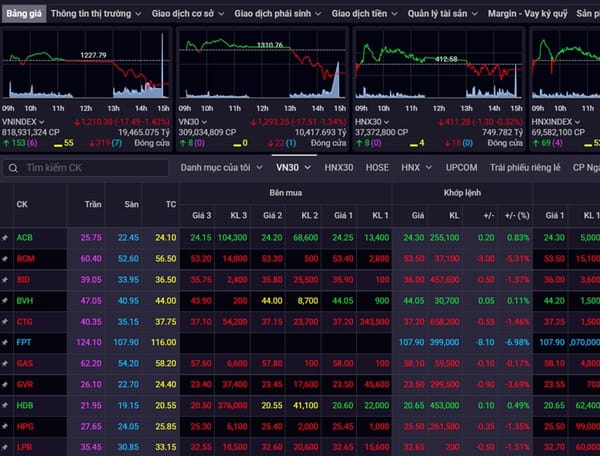

Phiên giao dịch sáng ngày 24/12 chứng kiến sự biến động mạnh của cổ phiếu DXG. Mở cửa với giá giảm dưới tham chiếu, mã này nhanh chóng rơi xuống mức giá sàn 16.450 đồng. Tuy có lúc được kéo lên, DXG tiếp tục kiểm tra lại giá sàn vào khoảng 10h10 trước khi phục hồi nhẹ và duy trì sắc xanh cho đến hết buổi sáng. Điều đáng chú ý là thanh khoản của DXG đạt gần 844 tỷ đồng, dẫn đầu thị trường chứng khoán với khối lượng giao dịch gần 50,8 triệu đơn vị, gấp 4 lần mức trung bình một năm. Áp lực bán khá lớn khi gần 59% khớp lệnh đến từ bên bán chủ động, và gần như trắng bên mua trong 45 phút cuối phiên sáng, để lại dư bán hơn 14,6 triệu cổ phiếu ở giá sàn vào giờ nghỉ trưa.

Cổ phiếu DXS của Đất Xanh Services cũng chịu áp lực tương tự, đóng cửa phiên sáng ở mức giá sàn 7.200 đồng với khối lượng giao dịch gần 5,9 triệu đơn vị. Sự biến động này diễn ra trong bối cảnh Tập đoàn Đất Xanh công bố kế hoạch chào bán hơn 150 triệu cổ phiếu ra công chúng cho cổ đông hiện hữu với giá 12.000 đồng/cổ phiếu, thấp hơn khoảng 30% so với thị giá. Tỷ lệ phát hành là 24:5. Nếu thành công, Đất Xanh sẽ huy động được hơn 1.800 tỷ đồng.

Khoản 87% số vốn huy động được (tương đương hơn 1.559 tỷ đồng) sẽ được đầu tư vào Công ty cổ phần Đầu tư kinh doanh bất động sản Hà An, công ty con nắm giữ 99,99% vốn của DXG. Hà An là mắt xích quan trọng trong hoạt động kinh doanh bất động sản của Đất Xanh, đang phát triển các dự án lớn như Gem Sky World (Đồng Nai), Opal Boulevard và Opal Skyline (Bình Dương). Số tiền còn lại sẽ được sử dụng để thanh toán nợ trái phiếu và các khoản vay khác. Việc Hà An tăng vốn điều lệ thông qua phát hành 155,9 triệu cổ phiếu đã được thông qua trong phiên họp cổ đông hồi tháng 8. Đất Xanh sẽ là đối tượng mua khi các cổ đông hiện hữu khác từ bỏ quyền mua. Số tiền này sẽ được phân bổ cho hai công ty con là Công ty cổ phần Hội An Invest (để thanh toán một phần nợ trái phiếu) và Công ty TNHH Xây dựng - Thương mại - Dịch vụ Hà Thuận Hùng (để trả các khoản vay tín dụng).

Kế hoạch phát hành thêm cổ phiếu diễn ra sau quý III kinh doanh không mấy thuận lợi của Đất Xanh. Doanh thu thuần đạt khoảng 1.013 tỷ đồng, giảm 17% so với cùng kỳ năm trước, trong khi lợi nhuận sau thuế chỉ đạt hơn 73 tỷ đồng, giảm 34%. Nguyên nhân chủ yếu là do tốc độ bàn giao sản phẩm chậm lại. Tuy nhiên, tính chung 9 tháng đầu năm, Đất Xanh vẫn hoàn thành 82% kế hoạch doanh thu và vượt kế hoạch lợi nhuận cả năm với hơn 244 tỷ đồng. Tính đến cuối tháng 9, nợ vay tài chính của Đất Xanh tăng nhẹ so với đầu năm, đạt hơn 5.400 tỷ đồng, chủ yếu là vay ngân hàng và phát hành trái phiếu.

Việc phát hành thêm cổ phiếu có thể giúp Đất Xanh giảm bớt áp lực nợ vay, đồng thời tăng vốn đầu tư cho các dự án trọng điểm. Tuy nhiên, việc giá phát hành thấp hơn thị giá có thể gây lo ngại cho một số nhà đầu tư về khả năng pha loãng cổ phiếu. Diễn biến giá cổ phiếu DXG trong những phiên tới sẽ phản ánh rõ hơn tâm lý thị trường đối với kế hoạch này.